ROE, ROIC E WACC

O mundo de quem lida com investimentos em ações não é nada fácil. Mais difícil ainda é o de quem o faz por conta própria.

Como se já não bastasse toda a complexidade em analisar o balanço e o resultado de uma empresa, o investidor ainda tem que se desdobrar em muitos para conseguir acompanhar o maior número de empresas possível e ficar a par das oportunidades que surgem.

Esse problema, no entanto, pode ser amenizado pelo uso de uma ferramenta acessível e muito utilizada pelos gestores profissionais: o filtro de ações (ou stock screener).

Esse filtro consiste em uma métrica matemática simples, geralmente definida pelo gestor, que, ao ser comparada com os números da companhia, indica se ela está apta ou não a uma análise mais profunda.

Dessa maneira, o investidor pode, em poucos minutos, descartar uma grande quantidade de empresas que nem sequer valeriam a pena ser analisadas.

A grande questão é: qual métrica utilizar?

Não existe uma única resposta para essa pergunta. Afinal, cada gestor costuma ter um indicador preferido para usar em seu filtro.

Entretanto, há uma métrica muito pouco conhecida e que evita que o investidor comum (que não é profissional ou não tem um profundo conhecimento no assunto) caia em alguma armadilha ao escolher suas ações.

ROE, ROIC e P/VP

Antes de apresentar a métrica, é importante que você entenda o significado desses três indicadores:

- ROE (Return on Equity): nada mais é do que o retorno financeiro que a empresa deu em relação ao seu patrimônio líquido. Pode ser calculado facilmente dividindo-se o Lucro Líquido do período pelo Patrimônio Líquido da empresa.

Por exemplo: se uma empresa gera R$2.000 de lucro líquido e tem um patrimônio líquido de R$10.000, seu ROE será R$2.000/R$10.000 = 20%.

- ROIC (Return on Invested Capital): diferente do ROE, o ROIC calcula o retorno financeiro não só para o acionista, mas também para o credor da empresa (aquele que emprestou dinheiro para ela). Ele é calculado pela divisão do NOPAT (EBIT descontado do Imposto de Renda) pelo Patrimônio Líquido somado à divida da empresa.

Exemplo: uma empresa gera R$5.000 de EBIT e paga 34% de Imposto de Renda. Além disso, seu Patrimônio Líquido é de R$10.000, enquanto sua dívida é de R$5.000.

O NOPAT, como é chamado o EBIT descontado do Imposto de Renda, equivale, então, a R$5.000*(1–0,34) = R$3.300. Já o Patrimônio Líquido somado às dividas totaliza R$15.000. Dessa forma, o ROIC será: R$3.300/R$15.000 = 22%.

- P/VP (Preço por Valor Patrimonial por ação): indica se a empresa está valendo no mercado mais ou menos que seu valor patrimonial. Quando maior que 1, significa que a empresa está sendo cotada a um valor maior que o de seu Patrimônio Líquido, o que sugere que ela deveria estar gerando valor. Quando menor que 1, indica que está sendo cotada a um valor inferior ao de seu Patrimônio Líquido, sugerindo que ela está destruindo valor.

O que faz com que uma empresa esteja criando ou destruindo valor?

Uma vez entendido esses três indicadores, partimos para a pergunta: o que faz com que uma empresa gere ou destrua valor? Apesar de parecer subjetiva, a resposta é um tanto quanto simples.

“Uma empresa gera valor sempre que o ROIC é maior que seu custo de capital, conhecido como WACC. Já um ROIC menor que o WACC indicará que a empresa está destruindo valor e, por isso, seu valor de mercado deve ser menor que o patrimônio líquido.” — Valuation: Métricas de Valor e Avaliação de Empresas, Assaf Neto

O capital da empresa vem de duas fontes: acionistas e credores. O WACC nada mais é que a média ponderada do custo de capital de cada uma dessas fontes. Utilizaremos “Ke (Custo de Capital Próprio)” para nos referir ao custo de capital do acionista e “Kc” para o custo de capital de terceiros.

Enquanto o ROE e o ROIC são indicadores facilmente calculáveis, os custos de capital (Ke e Kc) exigem um pouco mais de trabalho e, por isso, não são ideais para serem utilizados em um filtro de ações.

O desafio então é: como descobrir se uma empresa está gerando ou destruindo valor apenas com o ROE e o ROIC?

Deduzindo a métrica

Vamos lá.

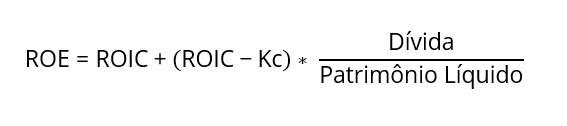

Além da maneira que foi explicada, o ROE também pode ser calculado da seguinte forma:

Essa fórmula nos diz que a única maneira do ROE ser menor que o ROIC é caso o ROIC seja menor que o Kc, pois assim a segunda parcela da equação ficaria negativa.

Nossa primeira conclusão, então, é que se o ROE for menor que o ROIC, então o ROIC é menor que o Kc.

Em seguida, devemos analisar o WACC. Sabemos que ele é uma média ponderada de dois valores: o Kc e o Ke. Dessa forma, o WACC vai ser algo entre o menor desses valores e o maior deles.

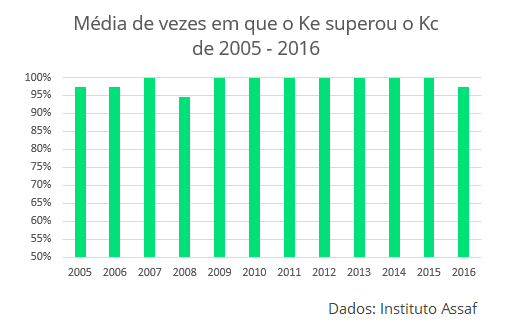

O gráfico abaixo nos permite tirar uma conclusão importante.

Em praticamente 100% das vezes o Ke das empresas listadas na bolsa superou o Kc. Ou seja, o custo de capital dos acionistas é praticamente sempre maior que o custo do capital dos credores. Conforme dito acima, se o WACC é algo entre o maior e o menor dos custos de capital e o Ke é sempre o maior custo de capital, enquanto o Kc é o menor custo de capital, podemos afirmar que o WACC é maior que o Kc e menor que o Ke.

As nossas conclusões até agora foram:

- O ROE é menor que o ROIC, então o ROIC é menor que o Kc.

- O WACC, na maioria das vezes, é maior que o Kc.

Juntando ambas, conseguimos constatar que se o ROE é menor que o ROIC, então o ROIC é menor que o WACC.

A métrica

Dito tudo isto, fica mais fácil de entender que na maioria das vezes em que ROE < ROIC, o ROIC vai ser menor que o WACC e a empresa vai estar destruindo valor.

Uma empresa que destrói valor deve, em geral, ser cotada em bolsa por um valor menor que o de seu Patrimônio líquido, ou seja, P/VP < 1.

Dessa forma, chegamos a nossa métrica:

Na maioria das vezes em que uma empresa apresentar ROE menor que ROIC e tiver um P/VP maior que 1, o mercado está ignorando o fato de que ela está destruindo valor e precificando-a acima de seu valor justo. Pode-se concluir, assim, que a empresa está cara e não deve ser comprada.

Exceções

Apesar de útil, a comparação entre ROE e ROIC não deve servir como uma regra rígida de exclusão. Afinal, eventos incomuns podem distorcer os indicadores da empresa por um certo período de tempo, assim como peculiaridades de cada setor. Alguns desses casos são:

- A empresa está em expansão e, por isso, aumentou excessivamente sua alavancagem no curto prazo, tornando o ROE menor que o ROIC. No longo prazo, no entanto, a tendência é que tudo volte ao normal.

- Um cenário de juros mais altos fez com que o custo de seus empréstimos disparasse, tornando o custo de capital dos credores muito alto, naquele período.

- A empresa possui empréstimos em moeda estrangeira e a valorização da dela frente ao Real prejudicou seus resultados, tornando o ROIC maior que o ROE.

- Empresas do setor de distribuição de energia contabilizam multas, atualizações de provisões e outros débitos junto à conta de despesas financeiras. Essas contabilizações extras acabam inflando a despesa financeira e, por conseguinte, diminui erroneamente o ROE.

- Empresas do setor de varejo contabilizam juros sobre adiantamento de pagamentos com cartões de créditos como despesa financeira. Essa prática acarreta em ROIC e ROE excessivamente altos, sendo o primeiro, na maioria das vezes, o maior deles.

A melhor forma de contornar esses problemas é calculando o ROE e o ROIC para um período entre 5 e 10 anos, comparando-os anualmente.

Além disso, é importante garantir que os indicadores tenham sido calculados de forma correta. É muito comum que as empresas incluam na conta “Despesas Financeiras” outros valores além dos encargos das dívidas, distorcendo o verdadeiro valor do ROE.